住宅ローンの最長借入期間が長くなってきているのをご存知ですか?

借入期間を20年にするのか、30年、はたまた40年にするのかは、家庭ごとライフプランによって異なります。平均値や一般的におすすめとされる借入期間が、あなたやご家族のライフプランに合っているとも限りません。きちんと将来設計をシミュレーションしながら、住宅ローンの返済計画を立てていくことが重要です。

延びてきた住宅ローンの最長借入期間

住宅ローンの最長借入期間は住宅の耐久性とともに長くなってきました。30年以上前に旧住宅金融公庫のローンが主流だった時代、木造住宅の耐久性は20年程度といわれており、住宅を担保にするローンの借入期間も20年が最長でした。1987年には旧住宅金融公庫が耐久性などに優れた木造住宅を指定する高耐久性木造住宅の制度を創設し、財団法人住宅保証機構から保証書が発行されたものは最長借入期間が30年になりました。

現在は住宅の耐久性もさらに向上し、住宅ローンの貸付における最長借入期間を50年とする銀行も出てきました。

広告の謳い文句は「お客様の利便性のため」や「お客様の経済的ゆとりのため」などが多いようですが、本当の意味で「お客様のため」には借入期間は何年が良いのかを考えてみましょう。

住宅ローンの借入期間が違うと何が変わる?

住宅ローンの借入期間は総支払額と毎月の返済額に影響します。総支払額と毎月の返済額はシーソーのような関係にあり、借入期間を長くすると返支払額は増えますが、毎月の返済額は少なくなります。逆に借入期間を短くすると返支払額は減りますが、毎月の返済額は増えてしまいます。

では借入期間は長いほうが良いのでしょうか?短いほうが良いのでしょうか?

最適な借入期間は世帯構成やライフプランにより異なります。事例でいくつかのシミュレーションをしてみましょう。

住宅ローンの借入期間シミュレーション(事例1)

事例 1 世帯主29歳(年収500万円)、配偶者29歳(年収300万円)、子4歳、子2歳

基本生活費25万円(月)、保険料(生損保)支払4万円(月)、現在の預貯金1,000万円

住宅購入(土地+建物+諸費用)6,000万円、住宅ローン借り入れ5,450万円(金利1.72%)、資金贈与200万円、自己資金350万円

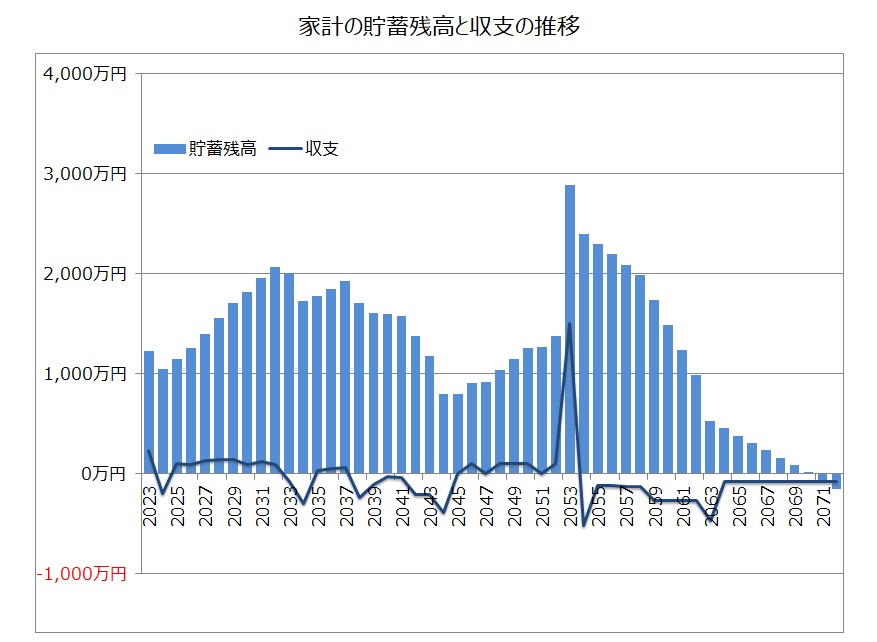

借入期間20年の場合

住宅ローン返済を20年にすると、総支払額は6,450万円ですが、毎月の返済額が19.7万円(ボーナス払い43万円)にもなってしまい、キャッシュフローを見てみると世帯主42歳の時に貯蓄残高がマイナスになります。住宅ローン返済とお子様の教育費の複合負担に耐えられない事例です。

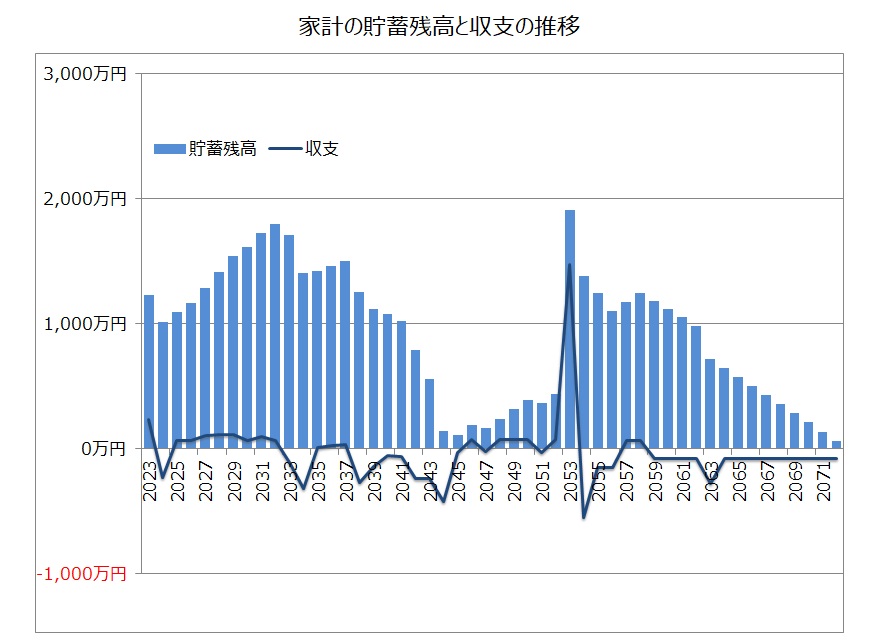

借入期間40年の場合

同条件で借入期間を40年にしてみます。お子様の学費が高額になる時期にも貯蓄残高はマイナスになりませんが、今度は世帯主77歳時に貯蓄残高がマイナスになります。毎月の返済額は11.5万円(ボーナス払い25.1万円)で済みますが、総支払額が7,547万円に膨れてしまったのが原因です。

事例1は借入期間が短くても長くてもNGなケースで、最適な借入期間を探してみると33年であることがわかりました。34年では世帯主78歳時の貯蓄残高が28万円とギリギリですし、32年では世帯主51歳時に貯蓄残高がマイナスなってしまいます。あくまでもシミュレーションではありますが、ピンポイントで33年の借入期間を選択しないと家計が破綻してしまう事例です。

住宅ローンの借入期間シミュレーション(事例2)

続いて購入物件は同じですが、世帯構成や収入、支出の違う事例で検証してみましょう。

事例 2 世帯主29歳(年収500万円)、配偶者29歳(年収200万円)、子4歳

基本生活費20万円(月)、保険料(生損保)支払4万円(月)、現在の預貯金1,000万円

住宅購入(土地+建物+諸費用)6,000万円、住宅ローン借り入れ5,450万円(金利1.72%)、資金贈与200万円、自己資金350万円

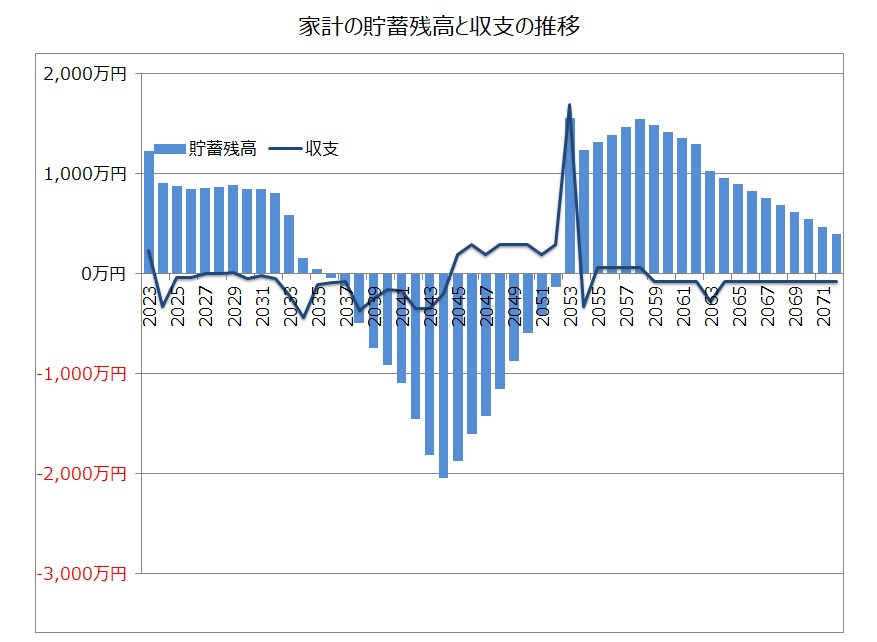

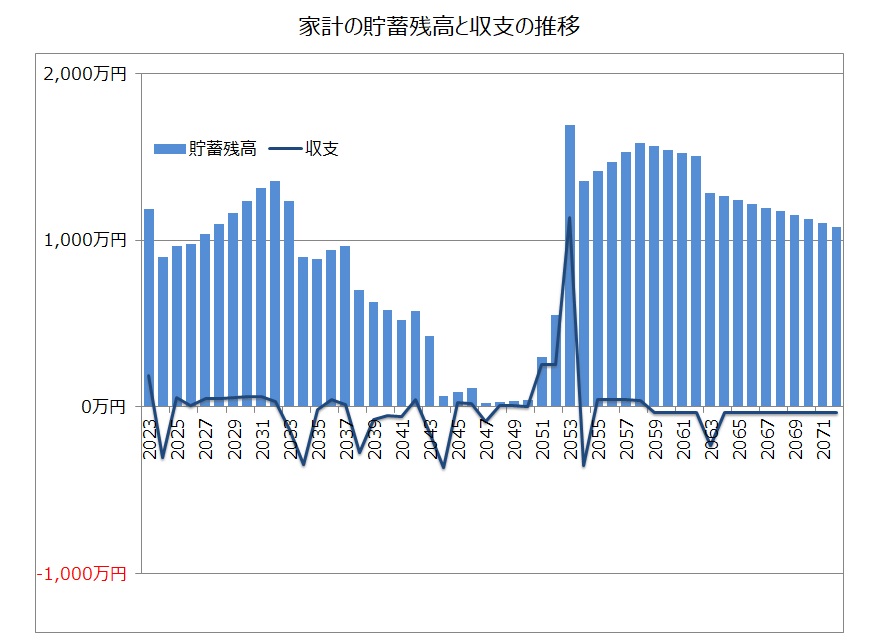

借入期間27年の場合

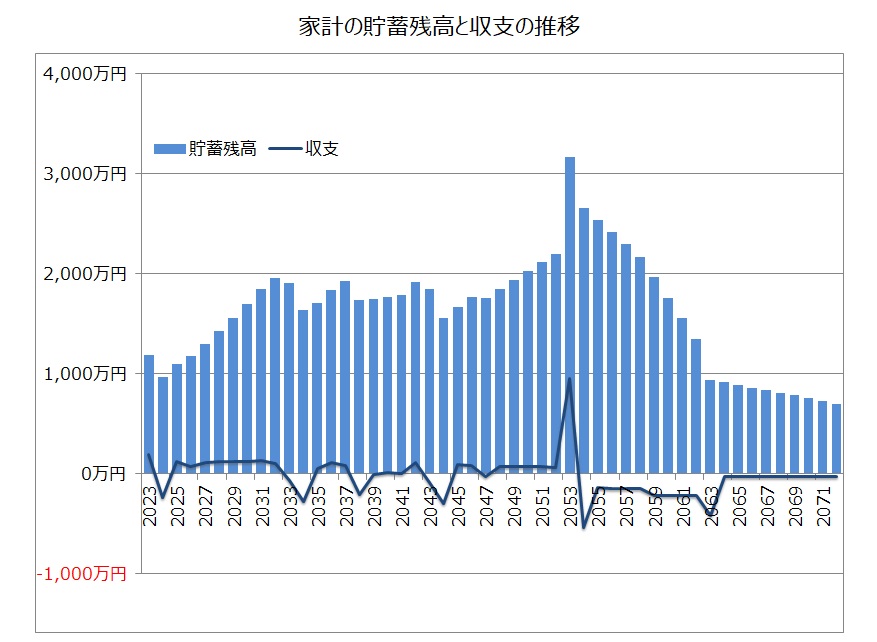

このケースでは借入期間が27年以上であれば家計は破綻しません(総支払額6,822万円)。ただし、毎月の返済額が15.4万円(ボーナス払い33.7万円)にもなり、お子様が1人の世帯では返済可能とはいえ、グラフにも表れているとおり人生の後半にお金は残るものの、お子様と一緒に暮らせる時期にはほとんど遊べるお金が手元に残りません。

住宅購入とは「豊かな暮らし」や「幸せな家庭」を手に入れるための手段であり、住宅購入そのものが人生の目的ではありません。総支払額を最小にするあまり、住宅ローンの返済で手一杯になっては本末転倒です。

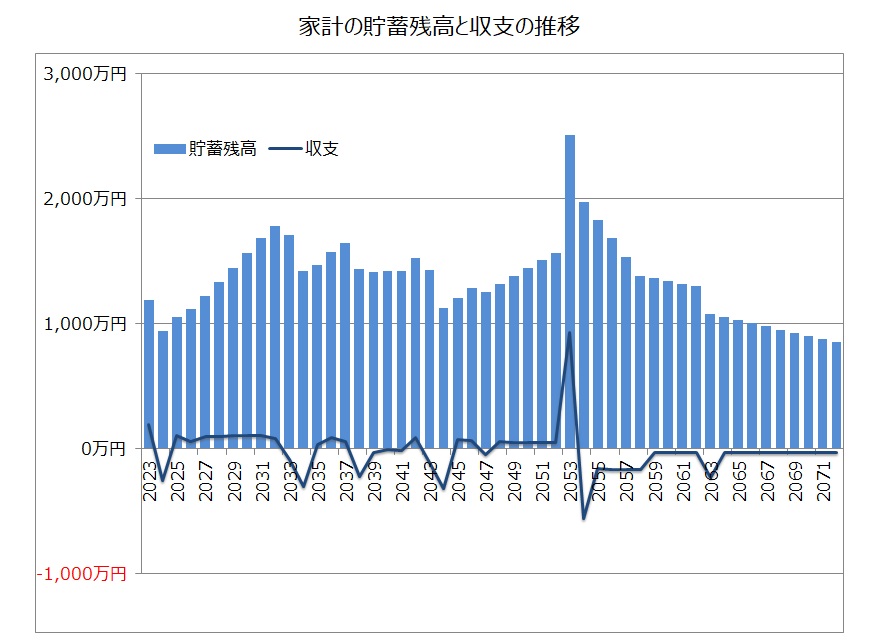

借入期間35・40年の場合

そこで、借入期間を35年、40年とシミュレーションしてみます。

比べてみると、返済期間35年は人生の後半にもある程度資金が残りますが、その分40~50代の貯蓄が減ります。「若いうちにたくさん楽しんでおく」というライフプランなら40年返済、「老後もある程度のゆとりをもって楽しみたい」というライフプランなら35年返済というところでしょうか。それぞれのライフプランで選択することをお勧め致します。

住宅ローンの金利や購入する物件などによってもシミュレーション結果は変わりますので、ぜひお近くのろうきんや、ろうきん「弥生会」の住宅建築業者にご相談ください。

「情報、経済、心の豊かさをサポートする」をモットーに、私、市川 貴博はエフアンドエス(F&S)・エキスパートの代表取締役として活動しています。

住宅ローンのアドバイスや手続き、家計の見直しに関する相談まで、長年のキャリアと実績を背景に、生活者の視点を重視したマネー相談を提供しています。

ファイナンシャルプランナーとしての専門知識を活かし、現代の住宅ローンや家計の課題にトータルで対応いたします。

ろうきん「弥生会」

住宅ローン・家計の見直しアンバサダー

ファイナンシャルプランナー

市川 貴博

以下 引用元等

写真:すべて photo AC(https://www.photo-ac.com/)

グラフ:すべて株式会社エフアンドエス・エキスパートが作成