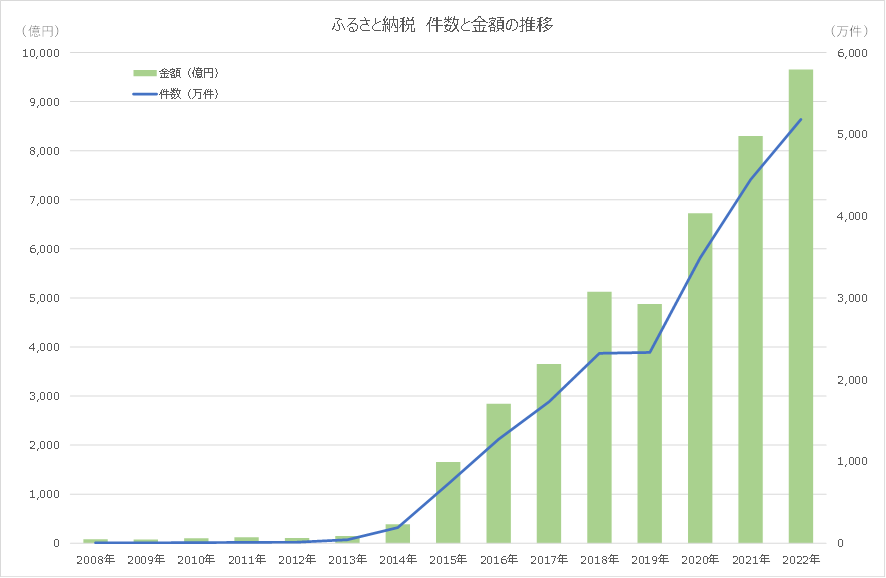

近年ではよく話題になる「ふるさと納税」も、当初は「知る人ぞ知る」制度でした。2015年にワンストップ特例制度の導入やふるさと納税の上限額引き上げがあり、件数で3.8倍、寄付金額は4.3倍に増え、今では地方自治体の税収に影響を与えるほどになっています。

ワンストップ特例とは、本来確定申告が必要な「ふるさと納税」を、1年間の寄付先が5自治体以内であることを条件に確定申告を不要とする制度です。

ふるさと納税のメリット

(1)手続きが簡便な寄付

ふるさと納税は「多くの国民が、地方のふるさとで生まれ、教育を受け、育ち、進学や就職を機に都会に出て、そこで納税をする。その結果、都会の地方団体は税収を得るが、彼らを育んだ「ふるさと」の地方団体には税収はない。そこで、今は都会に住んでいても、自分を育んでくれた「ふるさと」に、自分の意志で、いくらかでも納税できる制度があっても良いのではないか」という当時の総務大臣の問題提起から始まりました。

また、東日本大震災後には、面倒な手続きを踏むことなく自治体に寄付ができる制度として注目が集まり、寄付金額は前年に対して福島県で8.6倍、岩手県では16.1倍ほどになったのです。

(2)魅力的な返礼品

ふるさと納税をすると自治体から「お礼の品」として返礼品が送られてくることがあります。ただし、実際のふるさと納税は、①返礼品を選び、②返礼品に設定された寄付金額を確認し、その自治体に寄付をする、という手順であるケースが一般的であるため「お礼の品が送られてこない」ふるさと納税など無いと思われていますが、あくまでも返礼品はお礼の品であり、お礼の品が無いケースもありますし、返礼品を辞退するという選択もあります。

選べる自治体やお礼の品の掲載数No.1のふるさと納税総合サイト「ふるさとチョイス」における人気の返礼品トップ3は図 2のとおりです。

図2:「ふるさとチョイス」による人気の返礼品トップ3(2024年9月21日時点の月間ランキング)

テレビCMなどでおなじみの「ふるなび」による人気の返礼品トップ3は図 3のとおりです。

図 3:「ふるなび」による人気の返礼品トップ3(2024年9月21日時点の月間ランキング)

こちらもテレビCMでおなじみの「さとふる」ですが、人気の返礼品トップ3は図 4のとおりです。

図4:「さとふる」による人気の返礼品トップ3(2024年9月21日時点の月間ランキング)

以前は宮崎県都城市などに代表される、牛肉、豚肉を中心としたと肉類のラインナップが豊富な市町村がに人気が集中していましたが、昨今では魚介類やフルーツが人気の中心のようです。

図 5:宮崎県都城市における人気のトップ3(「ふるさとチョイス」2024年9月21日時点)

(3)一定額の寄付金までは自己負担が2,000円

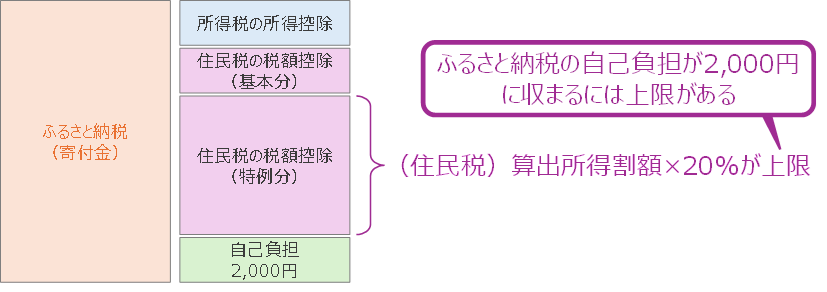

所得税・住民税には所得控除と税額控除があり、寄付をすると寄付金控除として所得税・住民税が一定額安くなります。具体的には①所得税の所得控除、②住民税の税額控除、③ふるさと納税の特例による税額控除ですが、③については(住民税)算出所得割額の20%と上限額(控除上限額という)があり、それ以上の寄附は戻ってこない(税額控除とならない)ため自己負担となり、本当の意味で寄付になります。

図 6:ふるさと納税の仕組み

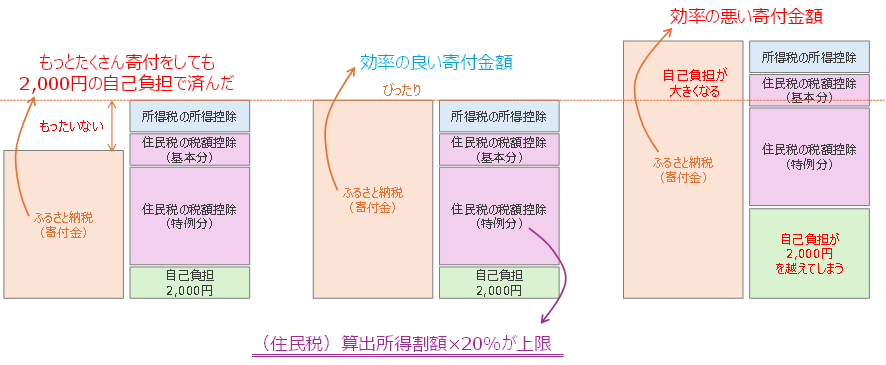

ふるさと納税の最適額(効率の良い寄付金額)

ふるさと納税を「寄付」ではなく、「支払う税金をモノに変える手段」とした場合、できるだけ自己負担をする金額を抑える必要があります。それを「効率の良い寄付金額」といい、多くの返礼品を受け取りながらも、2,000円を超えた分の全額が所得税や住民税で減額されるぎりぎりのふるさと納税額を指します。

図7:効率の良い寄附金額の考え方

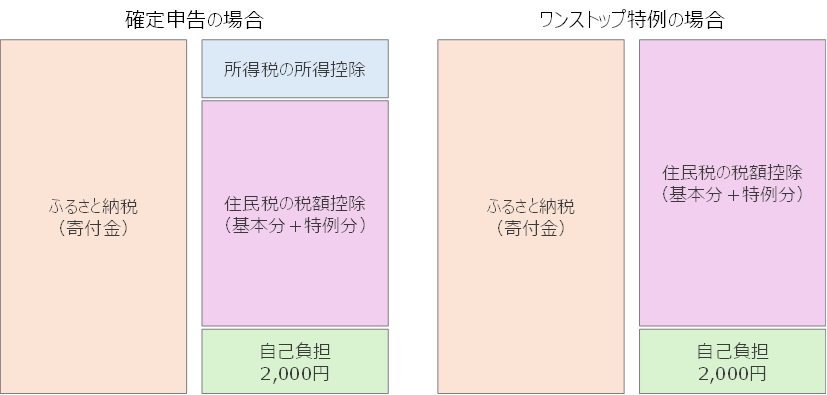

ここでは、具体的な所得税や住民税の計算は割愛しますが、確定申告による「ふるさと納税に関する税控除」については所得税の「所得控除」と住民税の「税額控除」を組み合わせたものであるのに対して、ワンストップ特例を利用した場合は住民税の「税額控除」のみとなります。ただし所得税の所得控除についても住民税の税額控除として特例分に上乗せされるため、計算上は確定申告の場合と、ワンストップ特例に損得は発生しないようになっています。

図 8:確定申告とワンストップ特例

住宅ローン減税とふるさと納税の併用

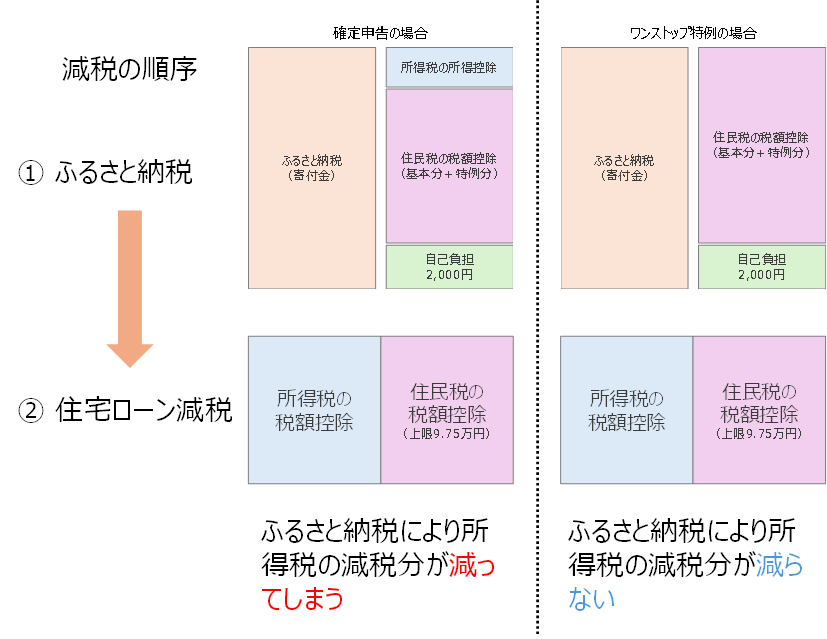

ふるさと納税を確定申告する場合、控除対象は所得税と住民税で、計算の優先はふるさと納税であるため、ふるさと納税により支払う所得税と住民税が小さくなります。一方、住宅ローン減税は先に所得税の税額から控除(還付)され、控除しきれない部分が住民税から控除されるため、ふるさと納税によって住宅ローン減税が少なくなるケースがあります。

しかし、ふるさと納税についてワンストップ特例を利用した場合、ふるさと納税は住民税のみの控除であるため、所得税から先に減税される住宅ローン減税との相性が良いともいえます。

図 9:ふるさと納税と住宅ローン減税の併用

住宅ローン減税初年度はふるさと納税に注意

住宅ローン減税はその初年度に確定申告が必要ですが、ふるさと納税のワンストップ特例の利用には「他の確定申告をしていないこと」という条件があるため、住宅ローン減税の最初の年はふるさと納税のワンストップ特例が利用できません。

たとえば、2024年中に住宅ローンを借りて住宅を購入するケースでは、2025年に確定申告をして住宅ローン減税の1回目となりますが、2024年のふるさと納税についてはワンストップ特例が使えないということです。既にワンストップ特例を使ってしまっている方は、寄付をした自治体に連絡をして、確定申告に使用する寄附金受領証明書を交付してもらいましょう。また、前述のとおり、ふるさと納税を確定申告した場合は、所得税から還付される住宅ローン減税が減ってしまうため、ふるさと納税は少し控えめにしたほうが良いかもしれません。

「情報、経済、心の豊かさをサポートする」をモットーに、私、市川 貴博はエフアンドエス(F&S)・エキスパートの代表取締役として活動しています。

住宅ローンのアドバイスや手続き、家計の見直しに関する相談まで、長年のキャリアと実績を背景に、生活者の視点を重視したマネー相談を提供しています。

ファイナンシャルプランナーとしての専門知識を活かし、現代の住宅ローンや家計の課題にトータルで対応いたします。

ろうきん「弥生会」

住宅ローン・家計の見直しアンバサダー

ファイナンシャルプランナー

市川 貴博

以下 引用元等

写真:photo AC(https://www.photo-ac.com/)

表1~9 :株式会社エフアンドエス・エキスパートが作成