2023年10月に「金利上昇カウントダウン!?…今後の住宅ローン金利はどうなる?」をお伝えしてから約1年半が経過しました。当時は予測の域を出なかった金利上昇が、今や現実のものとなりつつあります。日銀はマイナス金利政策を解除し、政策金利はすでに0.5%まで引き上げられました。住宅ローン金利も、固定・変動ともに上昇傾向にあり、これから住宅を取得しようとしている方にとって、無視できない環境変化が起きています。

上がり始めた金利:住宅ローン環境は確実に変わった

これまで長く続いてきた超低金利時代は、すでに転機を迎えています。2024年3月に日銀がマイナス金利政策を解除して以降、金融市場は一気に動き始め、2025年1月時点の政策金利は1年足らずで3回の利上げを実施した結果0.5%にまで上昇しました。ここでいう政策金利とは無担保コール翌日物金利の誘導目標であり、これに短期プライムレートが大きく影響されるため、短期プライムレートに連動する変動金利の住宅ローン金利も上昇しています。

一方、右肩上がりに2%を超えるかと思われた固定金利の代表格である【フラット35】の金利は、いわゆる「トランプ関税」の影響もあり、2025年5月に1.82%(最低金利)と、2%の土俵際で踏ん張っている状況です。

金利の種類と特徴を正しく理解する

住宅ローンには主に「固定金利」と「変動金利」の2種類があります。

固定金利は借入期間中の金利が確定しているため、将来の返済額が読みやすいのが特長です。一方、一般的な変動金利は半年ごとに金利が見直される仕組みで、短期的には低金利のメリットがありますが、金利上昇局面においては将来的な金利上昇リスクを伴います。

これまでの十数年は金利下降局面や金利停滞局面であったため、「変動金利一強」の時代と言われ、住宅ローンの金利上昇を前提としない返済計画を立てる方も多く見られました。しかし、これからの時代は変動金利の住宅ローンを借りた(または既に借りている)場合、将来の家計に与える影響を含め、金利の動きに対する慎重な見方や検討が必要です。

金利が1%上がると、返済額はどれだけ増える?

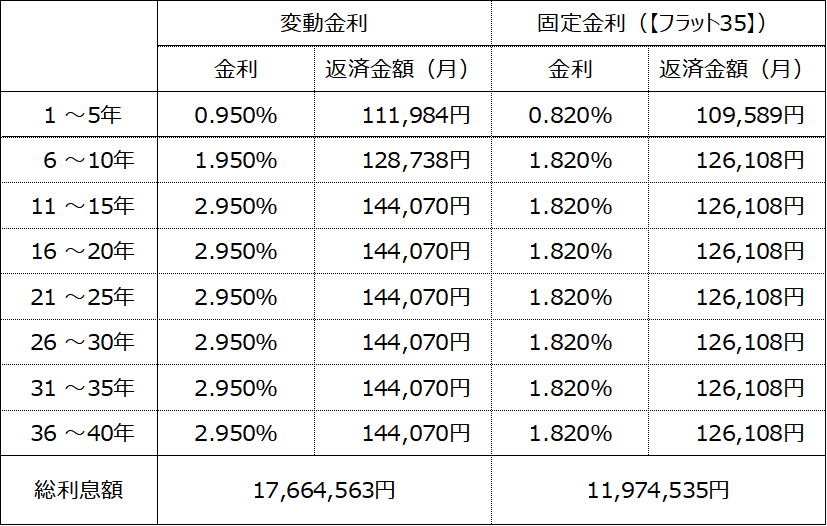

仮に4,000万円を35年ローンで借りた場合、以下の条件で毎月の返済金額や支払う総利息額を試算してみます。

◆変動金利の条件

- 金融機関による金利優遇後の金利を0.95%とする

- 5年ごとに1%ずつ金利が上昇する

- 16年目以降は金利が変わらない設定とする

◆固定金利の条件

- 商品は【フラット35】を利用し、建物によるポイントと子育てプラスによるポイントで4ポイント獲得(当初5年間1%の金利引き下げ)

- 金利は2025年5月の最低金利1.82%を採用

表 1:金利上昇による変動金利と固定金利の違い

このようにシミュレーションしてみると、5年経過後の1%金利上昇で月々の返済額は約1.7万円増え、さらに5年経過後に1%金利が上昇すると返済開始時からは約3.2万円も返済額が上昇します。金融機関に支払う総利息額はおよそ1,766万円となり、固定金利【フラット35】の総利息額を上回ります。

変動金利はどこまで上がるのか?

日銀の植田和男総裁は、2025年1月24日の金融政策決定会合後の記者会見で、「金融政策として緩和的でも引き締め的でもない中立的な金利は、1.0~2.5%に分布している」としたうえで、「0.5%への利上げ後もまだ相応の距離がある」との認識も示しています。

つまり、日銀は政策金利である無担保コール翌日物金利は今後2.5%程度までの上昇を許容しているため、少なくとも現在の0.5%から2%程度の金利上昇が予想できます。これにより変動金利の住宅ローン金利も2%程度の金利上昇を見込んでおく必要があり、前述の表 1で、5年ごとに1%ずつ金利を上げ、10年経過後に2%の金利上昇でシミュレーションしたのもこれが理由です。

将来の金利上昇を前提とした住宅購入戦略を

これから住宅を取得しようとする方にとっては「金利が今より上がることを前提とした準備」が重要です。そのために、以下のようなアプローチをおすすめします。

1. 金利タイプを“感覚”で選ばない

周囲の意見や「金利が低く見えるから」といった理由で決めるのではなく、家計の安定性や将来の収支見通しをふまえて選択しましょう。

2. 返済計画は“余裕”を持って設計する

将来、金利が1〜2%上昇しても返済が破綻しない水準で計画すること。あらかじめ月数万円分の“余力”を残すことで、急な変化にも対応できます。

3. 金利が上がった場合の“出口戦略”を用意しておく

金利が上がってからあわてて借り換えるのは不可能です。「金利が○%になったら固定に乗り換える」「一定額繰上返済する」など、あらかじめ判断基準を用意しておくことが賢明です。

まとめ:家づくりは、金利を味方にできる人が強い

住宅取得は、人生で最も大きな買い物のひとつです。そして住宅ローンは、その家に住み続けるための“長期的なパートナー”になります。金利の変化は見えづらい未来かもしれませんが、今まさに現実として動き始めている以上、しっかりと備えておくことが安心につながります。

「今は低金利だから」と安易に判断せず、「将来の金利が上がっても安心できるかどうか」を軸に住宅ローンを選んでいきましょう。そして、住宅購入の検討で迷ったときこそ、お近くのろうきんや、ろうきん「弥生会」の住宅建築業者にご相談ください。

正しい知識と、少し先を見据える目を持つことで、家づくりはもっと安心で、もっと賢く進められるはずです。

「情報、経済、心の豊かさをサポートする」をモットーに、私、市川 貴博はエフアンドエス(F&S)・エキスパートの代表取締役として活動しています。

住宅ローンのアドバイスや手続き、家計の見直しに関する相談まで、長年のキャリアと実績を背景に、生活者の視点を重視したマネー相談を提供しています。

ファイナンシャルプランナーとしての専門知識を活かし、現代の住宅ローンや家計の課題にトータルで対応いたします。

ろうきん「弥生会」

住宅ローン・家計の見直しアンバサダー

ファイナンシャルプランナー

市川 貴博

以下 引用元等

写真 photo AC(https://www.photo-ac.com/)

表作成 株式会社エフアンドエス・エキスパート